3級正誤問題(2020年9月)-相続

【問26】

個人間において著しく低い価額で財産の譲渡が行われた場合、原則として、その譲渡があった時の譲渡財産の時価と支払った対価との差額に相当する金額について、贈与税の課税対象となる。

【答26】

○:個人間において著しく低い価額で財産の譲渡が行われた場合、原則として、その譲渡があった時の譲渡財産の時価と支払った対価との差額に相当する金額について、贈与税の課税対象となります。

【問27】

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」は、受贈者の贈与を受けた年の前年分の所得税に係る合計所得金額が1,000万円を超える場合、適用を受けることができない。

【答27】

○:「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」は、受贈者の贈与を受けた年の前年分の所得税に係る合計所得金額が1,000万円を超える場合、適用を受けることができません。

【問28】

相続や遺贈により財産を取得した者が、相続開始前5年以内に被相続人から贈与により取得した財産は、相続税額の計算上、相続財産に加算される。

【答28】

×:生前贈与加算の対象となるのは、相続や遺贈によって財産を取得した人が、相続開始前3年以内に被相続人から贈与によって取得した財産です。

【問29】

相続税額の計算上、被相続人が生前に購入した墓碑の購入代金で、相続開始時において未払いであったものは、債務控除の対象となる。

【答29】

×:非課税財産に係る債務は、債務控除の対象外です。

【問30】

国内に住所を有するAさんが死亡した場合、Aさんの相続における相続税の申告書の提出先は、Aさんの死亡の時における住所地の所轄税務署長である。

【答30】

○:相続税は、被相続人の財産に係る税金だからです。

|

【問56】

個人が死因贈与によって取得した財産は、課税の対象とならない財産を除き、( )の課税対象となる。

| 1. | 贈与税 |

| 2. | 相続税 |

| 3. | 所得税 |

【答56】

正解:2

個人が死因贈与によって取得した財産は、相続税の課税対象となります。

個人が死因贈与によって取得した財産は、相続税の課税対象となります。

【問57】

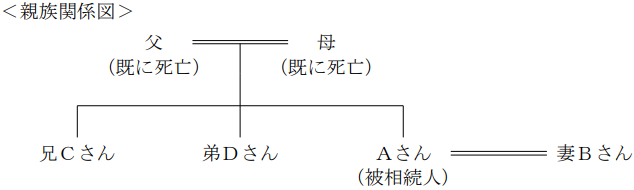

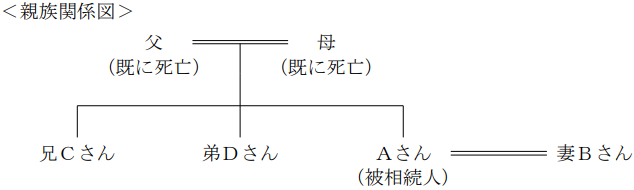

下記の<親族関係図>において、被相続人Aさんの相続における相続税額の計算上、遺産に係る基礎控除額は、( )である。

| 1. | 4,200万円 |

| 2. | 4,800万円 |

| 3. | 8,000万円 |

【答57】

正解:2

遺産に係る基礎控除額=3,000万円+600万円×法定相続人の数です。

法定相続人の数は3人ですから、遺産に係る基礎控除額=3,000万円+600万円×3=4,800万円となります。

遺産に係る基礎控除額=3,000万円+600万円×法定相続人の数です。

法定相続人の数は3人ですから、遺産に係る基礎控除額=3,000万円+600万円×3=4,800万円となります。

【問58】

相続税額の計算上、未成年者控除額は、原則として、( ① )万円に( ② )未満の法定相続人が( ② )に達するまでの年数を乗じて算出する。

| 1. | ①10 ②18歳 |

| 2. | ①5 ②20歳 |

| 3. | ①10 ②20歳 |

【答58】

正解:3

相続税の計算における未成年者控除の額=10万円×20歳に達するまでの年数です。

相続税の計算における未成年者控除の額=10万円×20歳に達するまでの年数です。

【問59】

賃貸アパート等の貸家の用に供されている家屋の相続税評価額は、( )の算式により算出される。

| 1. | 自用家屋としての評価額 ×(1-借家権割合×賃貸割合) |

| 2. | 自用家屋としての評価額 ×(1-借地権割合×賃貸割合) |

| 3. | 自用家屋としての評価額 ×(1-借地権割合×借家権割合×賃貸割合) |

【答59】

正解:1

貸家の評価額=自用家屋としての評価額×(1-借家権割合×賃貸割合)です。

貸家の評価額=自用家屋としての評価額×(1-借家権割合×賃貸割合)です。

【問60】

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計算の特例」における特定事業用宅地等に該当する場合、その宅地のうち( ① )までを限度面積として、評価額の( ② )相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができる。

| 1. | ①200㎡ ②50% |

| 2. | ①330㎡ ②80% |

| 3. | ①400㎡ ②80% |

【答60】

正解:3

特定事業用宅地等に該当する土地は、400㎡までの評価額が80%減額されます。

特定事業用宅地等に該当する土地は、400㎡までの評価額が80%減額されます。

スポンサーリンク

スポンサーリンク

| <戻る | 一覧へ | |

| <前回同分野 | 次回同分野> |